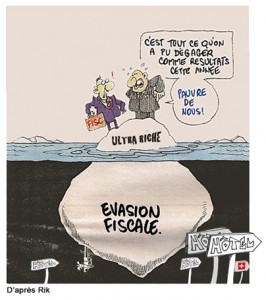

L’Union européenne évalue aujourd’hui le coût de l’évasion fiscale à 1 000 milliards d’euros chaque année pour les budgets européens, soit l’équivalent du budget français. C’est un fait, les grandes entreprises mondiales ne contribuent plus leur juste part d’impôt. Une armée de comptables et de juristes leur permet de savantes esquives, en prétendant réaliser la majorité de leurs bénéfices dans des paradis fiscaux. C’est le sens de l’initiative Too big,TooTax.

L’Union européenne évalue aujourd’hui le coût de l’évasion fiscale à 1 000 milliards d’euros chaque année pour les budgets européens, soit l’équivalent du budget français. C’est un fait, les grandes entreprises mondiales ne contribuent plus leur juste part d’impôt. Une armée de comptables et de juristes leur permet de savantes esquives, en prétendant réaliser la majorité de leurs bénéfices dans des paradis fiscaux. C’est le sens de l’initiative Too big,TooTax.

La décision du gouvernement de bloquer en fin d’année, l’adoption d’un outil de lutte contre les paradis fiscaux est à cet égard incompréhensible. les arguments que ministre du Budget offre pour sa défense sur son blog semblent bien faibles.

L’Assemblée nationale avait voté il y a quelques temps, positivement en faveur d’un amendement demandant aux entreprises de rendre public, une fois par an, dans chaque pays où elles sont implantées, le montant de leur chiffre d’affaires, le nombre de leurs employés, les profits réalisés et les impôts payés. Les associations qui luttent contre l’évasion fiscale s’en étaient réjouis

Mais le gouvernement a voulu revenir sur ce vote et décide lors d’une suspension de séance de faire voter un nouvel amendement l’ annulant. Le ministre du Budget avance trois arguments pour justifier son comportement.

D’abord, le droit de procéder à une suspension de séance et de demander une seconde délibération : Personne ne doutait de la légalité de la démarche !

L’argument clé touche à la compétitivité de nos entreprises : fournir des données comptables de base à nos concurrents sans que ceux-ci ne fournissent la même information dévoilerait une partie de la stratégie industrielle et commerciale de nos fleurons et donc « pourrait nuire à notre compétitivité et à l’emploi ».

On comprend le souci du gouvernement de ne pas être l’idiot du village qui oblige ses entreprises à fournir des données clés à ses concurrents, sans réciprocité. Mais en 2013, le gouvernement a laissé voter une telle contrainte de transparence publique pour les banques alors que les autres pays européens ne le faisaient pas. Avait-il alors à l’esprit de mettre en péril notre système bancaire ? Non. Qui plus est, s’emparant de l’exemple français, le Parlement européen a, ensuite, voté la même obligation pour les autres banques de l’Union européenne. La France a alors servi de fer de lance. Cette fois, elle a refusé de jouer ce rôle.

Dans une grande entreprise chacun sait que chaque concurrent suit de près les parts de marché dans son secteur et sur les différents grands marchés possibles. La comptabilité pays par pays de nos concurrents n’ aurait rien révélé de stratégique. Si ce n’est la possibilité de comprendre en partie la stratégie d’optimisation fiscale agressive !

Pour le Ministre, les entreprises devront fournir les informations pays par pays au fisc français en 2017. De plus, depuis novembre 2013, l’administration fiscale « a les moyens d’obtenir les prix de transfert (source fréquente d’abus), que nous avons obligé dans la loi de finances de 2016 à transmettre de façon dématérialisée, ce qui permet de les exploiter mieux et plus vite » souligne le ministre.

De fait, voici deux évolutions qui vont dans le bon sens. Alors pourquoi s’arrêter en chemin ? Quelle est la motivation profonde du gouvernement ? L’argument de la compétitivité, on l’a vu, n’est pas convaincant. Le gouvernement a accepté, hier pour les banques, une avancée qu’il refuse, aujourd’hui, sur une question de principe.

Sans cette mesure de transparence essentielle pour mettre fin à l’évasion fiscale, les entreprises continueront à construire des montages fiscaux artificiels dans le but d’échapper à l’impôt et donc de priver les pays des recettes fiscales nécessaires au financement de leurs services publics. C’est donc la pauvreté et les inégalités qui vont continuer à croître, notamment dans les pays en développement qui souffrent particulièrement des pratiques d’évasion fiscale des entreprises multinationales.

Rappelons qu’en octobre 2015, l’OCDE a dévoilé les nouvelles règles que le G20 entend mettre en place dans les années qui viennent pour taxer les grandes entreprises à l’ère de la mondialisation et des paradis fiscaux. Un plan en quinze points qui présente un ensemble de promesses, des fortes et des faibles, et reste décevant sur certains dossiers importants.

Pas de programme choc, pas d’engagement à 100 % des Etats. Mais un plan qui offre tout de même un premier pas dans la bonne direction comme le souligne Christian Chavagneux . Il devra être suivi de nombreux autres avant que l’on puisse assurer que le chemin est le bon. Taxer de manière juste les multinationales ?

Il faut désormais que les grandes entreprises paient leur juste part d’impôt et il faut pour cela « faire en sorte que les bénéfices soient imposés là où les activités économiques sont réalisées et là où la valeur est créée ». Et donc mettre fin aux pratiques de réduction artificielles des bases fiscales et de transfert des bénéfices vers les paradis fiscaux (Base Erosion and Profit Shifting, BEPS, en anglais).

Pour la première fois, l’OCDE s’enhardit à fournir une estimation du manque à gagner pour les recettes fiscales mondiales lié à l’optimisation fiscale agressive des multinationales : entre 4 % et 10 % de l’impôt sur les sociétés, soit entre 100 et 240 milliards de dollars chaque année. C’est à la fois beaucoup et peu. Beaucoup, car, sans ces fuites de recettes, nombre d’Etats verraient leur déficit budgétaire fortement réduit.

En fait, il y a quelques mois, des informations en provenance de l’OCDE suggéraient un manque à gagner plutôt de l’ordre de 500-600 milliards de dollars perdus chaque année, soit plus près de 25 % des recettes d’impôt sur les sociétés ! Enorme. Pour la France, cela signifierait un manque à gagner d’environ 9 milliards d’euros, de quoi nous placer sous la barre des 3 % de produit intérieur brut (PIB) de déficit public dès cette année.

Un rapport parlementaire français de Marc Laffineur (Les Républicains) et Isabelle Bruneau (PS) du 6 octobre 2015 estime de son côté que la France perd chaque année 15 milliards de recettes d’impôt sur les sociétés.

Concrètement, que mettent les Etats sur la table pour mettre fin à ces pratiques fiscales douteuses ? Un dégradé de promesses qui vont des plus hautes, de nouveaux « standards minimaux », aux plus basses, des « orientations fondées sur des bonnes pratiques », en passant par une étape intermédiaire, « les approches communes qui faciliteront la convergence des pratiques nationales ». Bref, un jargon qui souligne le manque d’engagement total des Etats. Pour autant, trois résultats positifs sont à mettre en avant pour Christian Chavagneux .

1re avancée : Les multinationales vont devoir fournir aux autorités fiscales du pays de leur maison mère une comptabilité pays par pays dès 2017.Une information clé, malheureusement non publique

2e avancée : la promesse du démantèlement des cash boxes, ces tirelires des multinationales situées dans les paradis fiscaux

3e avancée : la transparence sur les rulings :Les accords fiscaux secrets entre des grandes firmes et certains Etats – comme le Luxembourg qui a donné lieu au scandale LuxLeaks – devront faire l’objet d’un échange automatique entre administrations fiscales, perdant ainsi de leur intérêt.

Mais toutes les propositions du G20 ne vont pas dans le bon sens :Les fausses niches à innovation restent en place, Pas d’accord sur la façon de répartir la base fiscale… et le système reste complexe

Si les mesures annoncées permettent effectivement de récupérer de la base fiscale, qui va en profiter ? Si Google ne peut plus siphonner ses profits aux Bermudes, qui va pouvoir taxer son activité ? « Nous », disent les Français, les Allemands, etc., puisque l’activité est chez nous. « Non, nous », disent les Américains, car cette société travaille grâce à un algorithme qui sort des cerveaux d’ingénieurs américains, la valeur ajoutée est chez eux. Des batailles importantes se profilent en la matière, essentielles quant aux effets de redistribution des nouvelles règles :les Etats n’ont pas réussi à se mettre d’accord sur la façon de répartir la base fiscale, les bénéfices.

Un système qui reste très complexe et un accroissement certain des conflits d’interprétation des règles . L’OCDE ne vise pas à remettre en cause la concurrence fiscale entre les Etats, juste à avancer vers la suppression des pratiques opaques et douteuses. .

Commentaires récents